Zwolnienia z podatku od nieruchomości kluczowe informacje dla właścicieli i organizacji

- Zwolnienia z podatku od nieruchomości dzielą się na podmiotowe (kto jest zwolniony) i przedmiotowe (jakie nieruchomości są zwolnione).

- Zwolnienia podmiotowe obejmują m.in. placówki dyplomatyczne (z zasadą wzajemności), organizacje międzynarodowe, gminy, jednostki oświatowe, instytuty badawcze oraz organizacje pożytku publicznego (OPP) w zakresie działalności statutowej niebędącej działalnością gospodarczą.

- Zwolnienia przedmiotowe dotyczą m.in. infrastruktury kolejowej i lotniskowej, gruntów i budynków wpisanych do rejestru zabytków (z warunkiem konserwacji i bez działalności gospodarczej), nieużytków, użytków ekologicznych oraz budynków gospodarczych na gruntach rolnych.

- Rady gmin mają prawo do wprowadzania dodatkowych, lokalnych zwolnień, dlatego zawsze warto sprawdzić przepisy obowiązujące w danej gminie.

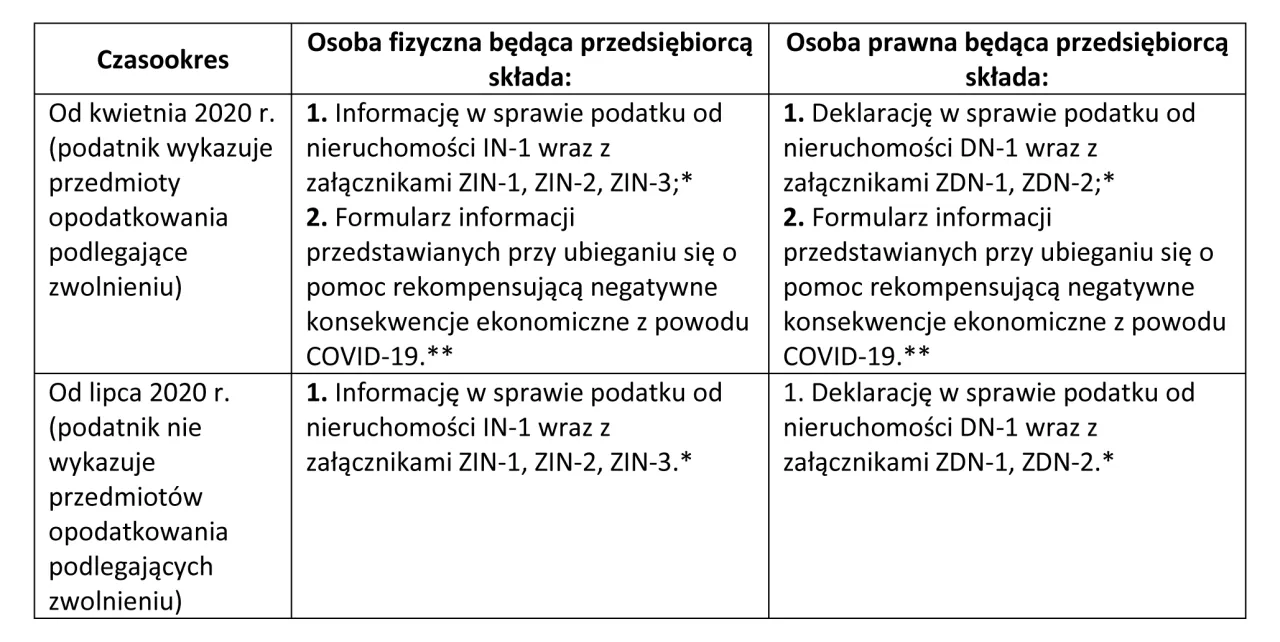

- Aby skorzystać ze zwolnienia, podatnik musi złożyć odpowiednie dokumenty, takie jak informacja IN-1 z załącznikiem ZIN-2, ponieważ zwolnienia nie są przyznawane automatycznie.

Druga kategoria to zwolnienia przedmiotowe, które odnoszą się do określonych rodzajów nieruchomości lub ich części, niezależnie od tego, kto jest ich właścicielem. Tutaj liczy się przede wszystkim charakter i przeznaczenie danej nieruchomości. Oba typy zwolnień są szczegółowo uregulowane w ustawie o podatkach i opłatach lokalnych, co stanowi ich podstawę prawną.

Zwolnienia podmiotowe: Kto może skorzystać z ulgi podatkowej?

Wśród podmiotów uprawnionych do zwolnienia z podatku od nieruchomości znajdują się między innymi placówki dyplomatyczne państw obcych oraz organizacje międzynarodowe. W przypadku placówek dyplomatycznych, takich jak ambasady czy konsulaty, zwolnienie to jest uwarunkowane zasadą wzajemności, co oznacza, że dany kraj musi oferować podobne zwolnienia polskim placówkom dyplomatycznym na swoim terytorium. Organizacje międzynarodowe i agencje wykonawcze korzystają ze zwolnień na mocy odrębnych umów międzynarodowych i ustaw, które precyzują ich status prawny.

Kolejną ważną grupą są publiczne i niepubliczne jednostki oświatowe, takie jak szkoły czy przedszkola, ale tylko w zakresie nieruchomości zajętych na prowadzenie działalności oświatowej. Podobnie, zwolnienia przysługują instytutom badawczym oraz przedsiębiorcom posiadającym status centrum badawczo-rozwojowego. W ich przypadku ulga dotyczy nieruchomości lub ich części, które są faktycznie zajęte na cele badań i prac rozwojowych. To istotne wsparcie dla sektora nauki i innowacji, które ma zachęcać do inwestowania w rozwój.

Co ciekawe, gminy są również zwolnione z podatku od nieruchomości w odniesieniu do nieruchomości będących ich własnością. Jest to logiczne rozwiązanie, które zapobiega sytuacji, w której jednostka samorządu terytorialnego musiałaby płacić podatek sama sobie, co byłoby jedynie operacją księgową bez realnego wpływu na budżet.

Szczególną uwagę warto zwrócić na organizacje pożytku publicznego (OPP). Mogą one skorzystać ze zwolnienia z podatku od nieruchomości, jednak z bardzo ważnym zastrzeżeniem: ulga dotyczy tylko tych nieruchomości, które są zajęte na prowadzenie ich działalności statutowej niebędącej działalnością gospodarczą. Oznacza to, że jeśli OPP prowadzi działalność gospodarczą, nawet jeśli dochód z niej przeznacza na cele statutowe, ta część nieruchomości nie będzie objęta zwolnieniem. To kluczowy aspekt, który wymaga precyzyjnego rozgraniczenia w księgowości i ewidencji nieruchomości.

Zwolnienia przedmiotowe: Jakie nieruchomości są wyłączone z opodatkowania?

Wśród zwolnień przedmiotowych często pomijanym, a istotnym elementem są budynki gospodarcze lub ich części, położone na gruntach rolnych. Warunkiem jest, aby służyły one wyłącznie działalności rolniczej. Oznacza to, że stodoły, obory czy inne obiekty wykorzystywane do produkcji rolnej są wyłączone z opodatkowania podatkiem od nieruchomości, co stanowi ulgę dla rolników.Bardzo ważne są również grunty i budynki wpisane indywidualnie do rejestru zabytków. Aby jednak skorzystać z tego zwolnienia, konieczne jest spełnienie dwóch warunków: nieruchomość musi być utrzymywana i konserwowana zgodnie z przepisami o ochronie zabytków oraz nie może być zajęta na prowadzenie działalności gospodarczej. Jeśli więc część zabytkowego dworku jest wykorzystywana na hotel lub restaurację, ta konkretna część nie będzie objęta zwolnieniem. To mechanizm mający zachęcać do dbałości o dziedzictwo kulturowe.

Zwolnieniu podlegają także grunty stanowiące nieużytki, użytki ekologiczne oraz grunty zadrzewione i zakrzewione. Jest to forma wspierania ochrony środowiska i zachowania terenów o szczególnym znaczeniu przyrodniczym. Należy jednak pamiętać, że podobnie jak w przypadku zabytków, zwolnienie to nie dotyczy gruntów zajętych na prowadzenie działalności gospodarczej. Przeznaczenie terenu ma tu zatem kluczowe znaczenie.

Kolejną grupą zwolnionych nieruchomości są te związane z infrastrukturą transportową. Mowa tu o budowlach wchodzących w skład infrastruktury kolejowej oraz gruntach, na których się znajdują. Podobnie, zwolnienia obejmują grunty, budowle i budynki na obszarze części lotniczych lotnisk użytku publicznego. Są to strategiczne zwolnienia, które mają na celu wspieranie rozwoju i utrzymania kluczowej infrastruktury transportowej w kraju.

Jak ubiegać się o zwolnienie z podatku od nieruchomości?

Aby skorzystać ze zwolnienia z podatku od nieruchomości, nie wystarczy samo spełnienie ustawowych warunków. Należy podjąć aktywne działania i złożyć odpowiednie dokumenty. To kluczowy etap, o którym wielu podatników zapomina, co skutkuje brakiem ulgi. Pamiętajmy, że urzędy nie przyznają zwolnień automatycznie.

- Informacja IN-1 (Informacja o nieruchomościach i obiektach budowlanych)

- Załącznik ZIN-2 (Załącznik do informacji o nieruchomościach i obiektach budowlanych dotyczący zwolnień)

- Inne dokumenty potwierdzające prawo do zwolnienia (np. wpis do rejestru zabytków, statut OPP, dokumenty potwierdzające status centrum badawczo-rozwojowego).

Kluczowymi formularzami są informacja IN-1, którą składają osoby fizyczne, oraz załącznik ZIN-2. Informacja IN-1 służy do zgłoszenia wszelkich nieruchomości i obiektów budowlanych, a ZIN-2 jest dedykowany właśnie do wykazania przysługujących zwolnień. Wypełniając ZIN-2, należy dokładnie wskazać, które nieruchomości lub ich części są objęte zwolnieniem i na jakiej podstawie prawnej. Precyzja w tym zakresie jest niezwykle ważna, aby uniknąć późniejszych nieporozumień z organem podatkowym.

Chcę podkreślić, że zwolnienia z podatku od nieruchomości nie są przyznawane automatycznie. Wymagają one aktywnego działania ze strony podatnika, czyli złożenia wspomnianych dokumentów w odpowiednim terminie do właściwego organu podatkowego (najczęściej wójta, burmistrza lub prezydenta miasta). Najczęstszym błędem, który obserwuję, jest zaniedbanie tego obowiązku. Podatnicy często zakładają, że skoro spełniają warunki, ulga zostanie im przyznana z urzędu. Niestety, tak nie jest, a brak złożenia dokumentów może skutkować naliczeniem pełnego podatku i utratą prawa do ulgi.

Lokalne zwolnienia: Co oferują uchwały rady gminy?

Oprócz zwolnień ogólnokrajowych, regulowanych ustawą o podatkach i opłatach lokalnych, niezwykle istotną rolę odgrywają lokalne zwolnienia wprowadzane przez rady gmin. Rady te mają prawo, w drodze uchwały, do ustanawiania dodatkowych zwolnień, które często są dostosowane do specyficznych potrzeb i celów rozwoju danej społeczności. Przykładowo, takie uchwały mogą wspierać lokalną przedsiębiorczość, oferując ulgi dla nowo powstałych firm lub inwestorów, chronić określone zasoby przyrodnicze poprzez zwolnienia dla terenów zielonych, czy też pomagać konkretnym grupom społecznym, np. osobom starszym lub rodzinom wielodzietnym. To pokazuje, jak ważna jest znajomość lokalnego prawa podatkowego.

Jako podatnik, zawsze radzę sprawdzić, jakie uchwały podatkowe obowiązują w Twojej gminie. Najprostszym sposobem na znalezienie i zinterpretowanie tych przepisów jest odwiedzenie Biuletynu Informacji Publicznej (BIP) danej gminy lub bezpośrednio strony internetowej urzędu gminy. Tam zazwyczaj znajdują się sekcje poświęcone podatkom i opłatom lokalnym, gdzie publikowane są wszystkie obowiązujące uchwały rady gminy. W razie wątpliwości, zawsze warto skontaktować się z odpowiednim wydziałem urzędu, aby uzyskać precyzyjne informacje i upewnić się, czy przysługuje Ci dodatkowe zwolnienie.

Utrata zwolnienia: Kiedy ulga przestaje obowiązywać?

Warto pamiętać, że raz przyznane zwolnienie z podatku od nieruchomości nie zawsze jest dane na zawsze. Istnieją sytuacje, w których prawo do ulgi może zostać utracone. Jednym z najczęstszych powodów jest prowadzenie działalności gospodarczej na nieruchomości, która normalnie byłaby zwolniona. Na przykład, jeśli część zabytku, użytku ekologicznego lub nieruchomości należącej do organizacji pożytku publicznego zostanie przeznaczona na cele komercyjne, ta konkretna część utraci prawo do zwolnienia. Jest to logiczne, ponieważ celem zwolnień jest wspieranie określonych, niekomercyjnych funkcji, a nie działalności zarobkowej.

Innym ważnym czynnikiem, który może skutkować utratą zwolnienia, jest zmiana przeznaczenia gruntu lub budynku. Przykładem może być przekształcenie gruntu rolnego na budowlany, nieużytku na teren komercyjny lub budynku gospodarczego na działce rolnej na obiekt mieszkalny. Taka zmiana powoduje, że nieruchomość przestaje spełniać warunki, na podstawie których zwolnienie zostało pierwotnie przyznane. W takiej sytuacji podatnik ma obowiązek poinformować organ podatkowy o zmianie i zacząć płacić podatek od nieruchomości zgodnie z nowym przeznaczeniem. Niezastosowanie się do tego może skutkować konsekwencjami prawnymi.